(Detta inlägg hör till bokföljetongen på min blogg, genom vilken jag gratis publicerar min bok som jag har skrivit under våren)

Det finns alltid en hake - eller?

Vilka är då de mest överhängande riskerna man kan drabbas av om man väljer att göra sig fri från dyra fonder och själv ta hand om sin privatekonomi genom att investera långsiktigt i aktier med utdelningstllväxt? För det finns väl alltid en hake? ”There’s always a catch”, som det så fint brukar heta. Eller syftar ”catch” i det här fallet kanske på att det finns ett byte att hämta senare i framtiden?

Om det skulle gå att skapa höga avkastningar (utdelningsinkomster) genom att följa en strategi som denna, som är enkel och inte kräver mycket tid av en själv som investerare, borde då inte alla redan göra på det sättet, alltså bygga upp sin egen utdelningsmaskin? Att det dessutom är mycket billigare jämfört med att ha sina pengar i fonder gör att det är svårt att förstå varför inte fler agerar på det här sättet. Betyder det att många har försökt men misslyckats och därför finns det inget värde i att investera i aktier med stabil utdelningstillväxt, nyinvestera ett belopp varje månad och återinvestera utdelningen– förmodligen inte.

Att förklara för en kund att denne väldigt billig och enkelt idag kan bygga upp sin egen utdelningsmaskin skulle vara förödande för de aktörer som tjänar stor pengar på dyra fonder. Förklaras detta sätt att investera på för en kund kommer banker och andra aktörer gå miste om stora pengar i avgifter och courtage. Det ligger således i deras intresse att visa att det är komplicerat för gemene man att bygga upp sin egen aktieportfölj och därför istället bör välja att köpa en av bankens dyra produkter. Få rådgivare är idag oberoende, de säljer sin arbetsgivares produkter eller de produkter de själv får provision på. Alla har alltid ett intresse av att få del av dina pengar. Det viktiga att inse är att det idag är enklare än någonsin tidigare för alla i Sverige att göra sig fria från dyra placeringar och få en bättre avkastning på sina pengar genom att själv investera dem. Den enda som ska tjäna pengar på att investera dina pengar är du själv!

Förhoppningsvis har de olika exemplen jag tagit upp i den här boken väckt en djupare insikt hos dig som läsare och en stark motivation till att köpa egna aktier och påbörja byggandet av sin egen utdelningsmaskin. Det är både lätt, roligt, lärorikt, billigt och kommer ge ett avsevärt tillskott i kassan i framtiden när utdelningsbeloppen vuxit sig stora.

Fördelarna är således många. Nackdelarna finns givetvis också. De handlar främst om att utdelningen kan sänkas eller helt utebli. Det undviks bäst genom att investera i de bolag som har stabilast verksamhet och delar ut en rimlig del av vinsten och kassaflödet. Det finns ett stort värde i att ha många aktier i sin portfölj eftersom det ger ett skydd mot att ett företags sänkta eller uteblivna utdelning påverkar den totala utdelningens storlek allt för mycket. Har man 15 aktier och 14 höjer utdelningen medan 1 av dem sänker utdelningen nästa år inser man att det inte är en enorm katastrof.

Även den som bygger upp sin aktieportfölj drabbas av kursernas upp- och nedgångar, men kan egentligen bortse från dem eftersom man ska investera långsiktigt. Det viktiga är inte att de aktier man investerar i går upp med 20 % de kommande tre månaderna, eller att man paniksäljer om de sjunker med 20 %. Ett bolag har en verksamhet som är betydligt stadigare än vad kursen visar på börsen och alla företag utgår givetvis från att de kommer överleva i all framtid. Om man noterar hur de stigande utdelningarna hos aktierna bland exemplen i det föregående inlägget har varit under de senaste åren och jämför det med kursutvecklingen under samma period får man helt olika bilder av risken att äga aktier.

Att köpa stabila utdelningsaktier under kriser är ett modernt sätt att gräva guld. Det är givetvis lätt att vara efterklok och säga att man skulle ha agerat på ett visst sätt under finanskrisen. Säg att man under åren innan finanskrisen hade konstaterat att det är en långsiktigt bra investeringsstrategi att investera i stabila aktier med stadigt ökande utdelningar. Då skulle man förmodligen tagit tillfället i akt och litat på att företagens verksamhet kommer fortgå mer eller mindre utan problem de kommande åren och att företagen kommer höja utdelningarna även i framtiden. Så har även skett och den som inte skulle följt börsen alls under finanskrisen skulle idag konstatera att aktierna har fortsatt öka utdelningen årligen och inte märkt av att det varit kris, för idag är kurserna tillbaka på samma nivå som innan krisen. Börsen har alltid, och kommer alltid, att överreagera. Människors känslor när det gäller pengar är alltid väldigt starka. Det som i stor grad påverkar börsen är rädsla och girighet. Det är faktum idag, så väl som för 50 år sedan och kommer så även vara om 50 år.

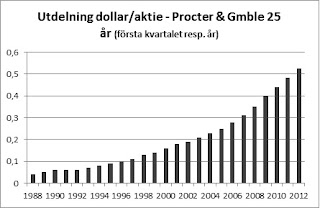

Som ett exempel på överreaktioner på börsen kan vi kort studera Johnson & Johnson igen. Ett företag som Johnson & Johnson, som under 50 års tid årligen har delat ut pengar till sina ägare samt årligen höjt utdelningen (givetvis även ökat vinsten och kassaflödet) drogs även de med kraftigt i krisen, i alla fall aktiekursen. Under sexmånadersperioden från september 2008 till mars 2009 sjönk aktiekursen från 70 dollar till 47 dollar, alltså en nedgång med 33 %. Samtidigt fortsatte utdelningarna att öka år efter år, precis som under de föregående 50 åren. I år kommer utdelningen från Johnson & Johnson hamna kring 2,5 dollar per aktie, vilket är 39 % högre än beloppet under finanskrisåret 2008. Under perioden 1997 till 2012 som visas i bilden nedan har utdelningarna årligen ökat med i genomsnitt 12,1 %. Med den tillväxttakten i utdelning kommer aktieägaren kunna se fram emot en fördubbling av utdelningen per aktie vart sjätte år.

Den som lyckades köpa Johnson & Johnson för 47 dollar under finanskrisen får alltså redan i år en direktavkastning på det investerade beloppet på 5,3 %. Den som istället köpte när kursen stod som högst halvåret innan finanskrisen, för 70 dollar, har idag en direktavkastning på investeringen på 3,6 %. Föga förvånande steg aktiekursen ganska snabbt upp till en mer normal nivå när krisen vände och aktörerna på aktiemarknaden började bli giriga. Idag (mitten av juli 2013) handlas Johnson & Johnson till 92 dollar. Det betyder att den som lyckades köpa aktien för så lågt som 47 dollar under krisen, förutom att få en hög direktavkastning, även har sett sin investering öka med närmare 100 % i värde. Den som hade ”oturen” att köpa Johnson & Johnson på toppen precis innan krisen på 70 dollar och sedan bott i en avlägsen by fram till idag har alltså erhållit en stadigt ökade utdelning varje år samt en kursökning på drygt 30 %. Hade personen istället paniksålt aktien hade det inte slutat så bra som det nu bevisligen gjort. Bara för att andra paniksäljer sina aktier under en kris ska man själv inte göra det. Då är det istället läge att fynda billiga kvalitetsaktier.

Beroende på hur stor del av aktieportföljen man väljer att ha exponerad mot utländska aktier är man givetvis i olika grad utsatt för valutarisker. Amerikanska aktier handlas i dollar, norska aktier i norska kr, danska aktier i danska kr och finska aktier i euro. Köper man aktier i ett finskt företag och euron sjunker i värde mot den svenska kronan kommer givetvis värdet på aktierna minska, även om aktiekursen i euro är oförändrad. Idag är den svenska kronan exceptionellt stark. Det gick för någon vecka sedan att läsa att den svenska kronan nu är lika stark som innan den tilläts att flyta fritt, i början på 90-talet. Idag kostar en dollar kanske 6,40 kr, en euro 8,34 kr och ett brittiskt pund 9,72 kr. Ser man tillbaka under 2000-talet är det väldigt låga nivåer på samtliga världsvalutor. Det är lätt att tänka att det betyder att det är köpläge i utländska aktier, då aktiekursen omräknat till svenska kr blir låg idag jämfört med för några år sedan. Men riktigt så lätt är det inte. Att spekulera i valutor är bland det svåraste man kan göra. Precis som aktier kan falla med ytterligare 50 % efter att de har fallit med 50 % kan även valutor fortsätta att minska i värde relativt den svenska kronan.

Som svensk blir det huvudsakliga problemet att man har alla sina kostnader i SEK, medan man som ägare av aktier som delar ut pengar i andra valutor får inkomster i andra valutor än SEK. För att undvika detta helt skulle man således välja att investera alla sina pengar i svenska stabila utdelningsaktier. Det är dock inget att föredra, bland annat på grund av att utdelningen blir så koncentrerar under våren. Av skälen att ingen kan veta hur valutorna kommer utvecklas långsiktigt, att det finns väldigt många stabila företag med utdelningstillväxt utomlands samt att utdelningen från vissa utländska företag kommer in på kontot oftare än från svenska företag, bör man absolut ha en del utländska aktier i sin utdelningsmaskin.

Det är samtidigt viktigt att känna till att en valutarisk finns. Det innebär givetvis även omvänt en möjlighet för den som vill investera i utländska aktier, eftersom valutakurserna kan utvecklas fördelaktigt. Stiger dollarkursen medan aktiekursen hos en amerikansk aktie är oförändrad i dollar, kommer värdet på aktien omräknat till SEK öka. Valutakurserna kan både utvecklas positivt och negativt, ingen kan långsiktigt veta hur de kommer utvecklas. Det kan mycket väl bli ett nollsummespel, då man ibland köper utländska aktier vid låga aktiekurser och ibland vid höga aktiekurser, mycket beroende på valutakursen. Det som främst kan drabba investeraren negativt är om man har börjat leva på sin utdelningsmaskin och ser de utländska valutakurserna försvagas kraftigt, säg med 20 % från ett år till ett annat. Vid en oförändrad utdelning eller en låg tillväxt i utdelningen från de utländska aktierna kommer beloppet på utdelningen i SEK att bli lägre än vad man beräknat. Det går dock att minska risken för att hamna i en sådan situation.

Det finns två faktorer som gör att man inte kommer se sin utdelning minska överdrivet mycket om valutakurserna utvecklas negativt. Dels för att de utländska aktier man har investerat i förväntas öka utdelningen med cirka 10 % per år, vilket tar ut en del av den negativa valutakurseffekten, samt att man kan välja att endast ha exempelvis 50 % investerat i utländska aktier. Vi tar ett exempel där vi utgår från att både de svenska samt de utländska akterna höjer utdelningen med 10 % per år. Förra året erhöll man i snitt 10 000 kr i utdelning per månad, av vilka alltså 5 000 kr kom från svenska aktier och 5 000 kr kom från utländska aktier. De svenska aktierna kommer det här året dela ut 5 500 kr och de utländska aktierna skulle vid en oförändrad valutakurs också dela ut 5 500 kr, vilket skulle resultera i 11 000 kr i utdelning per månad. De utländska valutakurserna antas ha försvagats kraftigt, med 20 %, vilket gör att utdelningen från dessa aktier endast uppgår till 4 400 kr i år, alltså 80 % av 5 500 kr. Som investerare skulle man då totalt erhålla 9 900 kr i utdelning per månad i år, en minskning med endast 1 % jämfört med det föregående året, trots att valutakurserna utvecklats negativt med 20 %.

Även det motsatta kan ske, att de utländska valutakurserna kraftigt stärks mot den svenska kronan. Det skulle betyda det omvända, alltså att utdelningen på de utländska aktierna ökar mer än de 10 % man räknat med i utdelningstillväxt. Utdelningen i år från de utländska aktierna, som omräknat till föregående års valutakurs skulle motsvarat 5 500 kr, kommer vid den 20 % högre valutakursen uppgå till hela 6 600 kr. Utdelningen från de svenska aktierna har som i det föregående exemplet ökat med 10 %, och uppgår till 5 500 kr. Det betyder att man i år erhåller totalt 12 100 kr i utdelning per månad, vilket alltså är en ökning i utdelningen med hela 21 % jämfört med det föregående året. Det viktiga att tänka på är att man i Sverige har sina kostnader i SEK, och att då få en allt för stor del av sina inkomster, i det här fallet i form av aktieutdelningar, i andra valutor innebär en risk.

Det som även kan noteras när det gäller de amerikanska aktierna och valutarisk är att utdelningen från dem kommer oftare än en gång per år. Antingen kvartalsvis eller månadsvis, vilket jag beskrivit tidigare. Det innebär att man inte är lika utelämnad till vilken växelkurs det är mellan USD/SEK vid ett enda datum under året. Skulle all amerikansk utdelning betalas exempelvis den 15 april är växelkursen det datumet helt avgörande för hur stor utdelningen blir från de amerikanska aktierna. Nu är fallet alltså istället så att utdelningen kommer ägaren till del fyra gånger om året, exempelvis den 15 februari, 15 maj, 15 augusti samt den 15 november. Som jag tidigare har nämnt finns det även ett fåtal aktier som delar ut pengar till sina ägare en gång per månad. Det har givetvis då en ännu lägre ”datumspecifik” valutarisk än kvartalsutdelarna. Givetvis ska man inte fatta sina investeringsbeslut enbart beroende på valutarisk eller utdelningsfrekvensen, utan det är trots allt företagens underliggande verksamhet och utdelningstillväxten som är det långsiktigt intressanta för investeraren.

I graferna nedan syns valutakurserna för SEK i förhållande till den amerikanska dollarn ($), brittiska pundet (£), euron (€), norska kronan (NOK) samt danska kronan (DKK). För dollarn, pundet, norska kronan samt danska kronan visas kursen under den drygt 21 år långa perioden från januari 1993 till februari 2013. Eftersom den svenska kronan då tilläts flyta fritt. Eurokursen visas från januari 2001, då växelkursen officiellt fastställdes. Notera att alla y-axlar börjar på ett tal högre än noll, för att svängningarna tydligare ska synas. (Alla valutakurser är hämtade från Riksbankens hemsida och är beräknade som ett medelvärd på månadsbasis, vilket gör att extremvärden under kortare perioder inte framgår lika tydligt).